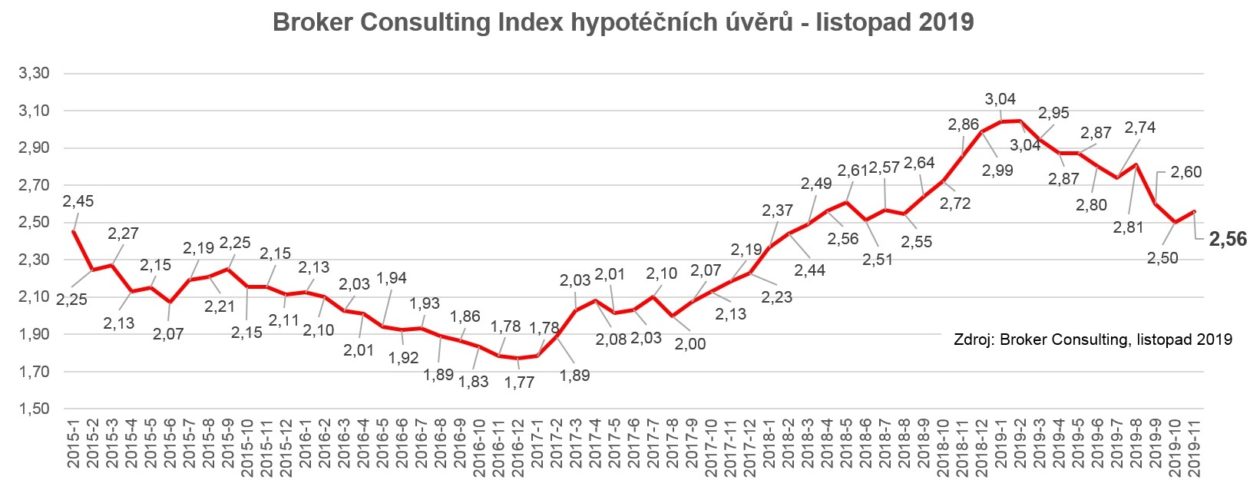

Průměrná sazba hypotéčního úvěru se v listopadu mírně zvedla na 2,56 %, p. a.

Dle Broker Consulting Indexu hypotečních úvěrů sazby v měsíci listopadu mírně stagnovaly, v případě fixace úrokové sazby na pět let dokonce mírně rostly. Průměrná sazba úvěrů na bydlení v listopadu stoupla na 2,56 %, p. a., což znamená změnu o +0,06 procentního bodu oproti minulému měsíci. Od ledna, respektive února 2019, kdy sazby překonaly hranici 3 procent, se jedná o pokles o 0,48 procentního bodu.

„Není čeho se nějak zásadně obávat. Stále jsme přesvědčeni, že úrokové sazby i v dalších obdobích zůstanou na podobných úrovních jako nyní, nebo mohou dokonce mírně klesat. Vše má ve svých rukou Česká národní banka. Pokud bude zvyšovat základní úrokové sazby, je samozřejmě možné, že vývoj úrokové sazby bude rostoucí. Na druhou stranu signály z trhů takové nejsou a všichni očekávají, že ČNB ponechá zatím sazby bez výrazných změn,“ komentuje vývoj Martin Novák, hlavní analytik Broker Consulting.

Na hypotečním trhu celkově můžeme sledovat meziroční propad na úrovni okolo 20 % v počtech i objemech. Je to dáno hlavně dvěma faktory: postupným takzvaným nasycením trhu a také rostoucími cenami nemovitostí. Třetím do party je mnohokrát vzpomínaný zásah ČNB na konci loňského roku. Jen pro připomenutí se jedná o doporučení úvěrujícím bankám na zavedení dodatečných schvalovacích parametrů, které míří na platební schopnost klientů. Tedy kromě omezení výše úvěru pomocí ukazatele LTV (kolik může banka půjčit s ohledem na velikost zástavy), tu jsou další dva ukazatele: LTI a DSTI.

„Jednoduše řečeno: na stejnou výši hypotéčního úvěru najednou potřebujete vyšší příjem, i když stejná výše hypotéky vlastně nepostačí, protože se mezitím zdražily nemovitosti. Jako kupující tak máte jen tři možnosti: od někoho si dopůjčit potřebnou částku do 10 až 20 procent vlastních prostředků, mít další nemovitost do zástavy, abyste snížili ukazatel LTV, nebo vytvořit větší vlastní rezervu peněz, což je obvykle časově náročnější,“ radí Novák a pokračuje: „Tohle poměrně dost klientů pochopilo v minulém roce a své bydlení vyřešilo již v říjnu. Proto byl meziroční propad na začátku roku tak velký a nyní v říjnu a listopadu se stále drží. Pro příští měsíc a rok 2020 lze očekávat stabilizaci na hypotečním trhu a hlavně postupnou stabilizaci na trhu s nemovitostmi. Neočekáváme pokles cen, ale jejich růst se kvůli snižující se poptávce výrazně zpomalí.“

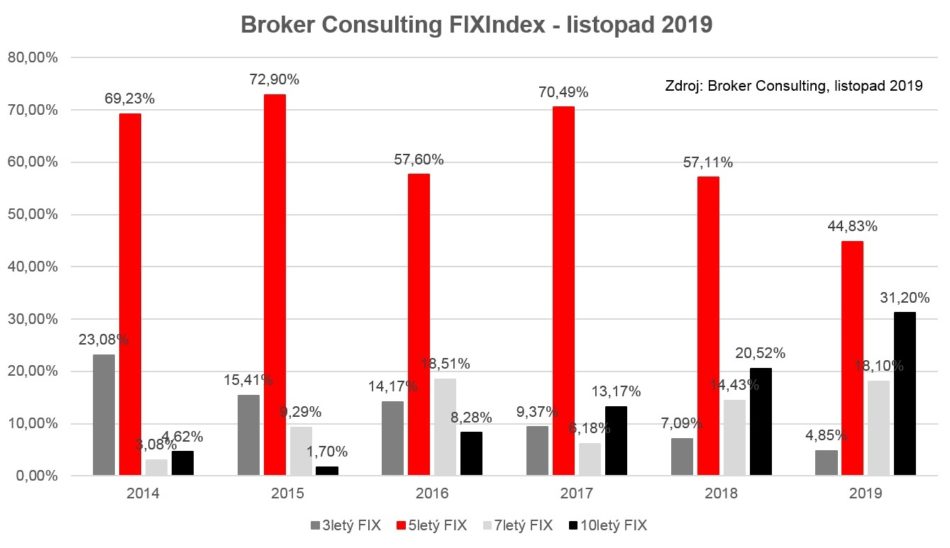

Z hlediska obliby délky fixace je ta pětiletá už v méně než polovině případů. Zhruba třetina hypotéčních úvěrů je sjednána s desetiletou fixací. Zhruba jedna pětina připadá na sedmiletý fix. Právě delší doba fixace úrokové sazby v tomto roce mírně převažuje.

Broker Consulting Index hypotéčních úvěrů je analytický nástroj, který ukazuje průměrnou úrokovou sazbu u hypotečních úvěrů, jež zprostředkovali konzultanti Broker Consulting a pobočky OK POINT u kteréhokoli poskytovatele hypotečních úvěrů. Jedná se o vážený aritmetický průměr, kdy hlavní vahou je objem úvěru. Tedy čím vyšší úvěr, tím jeho sazba do indexu vstupuje větší vahou.

Výhodou metody výpočtu je skutečnost, že se do statistiky dostávají pouze skutečně schválené úvěry a to bez výjimky všechny. Nemůže dojít ke zkreslení informací a index není závislý na dodávkách třetích stran. V principu se index počítá ze sazeb, které jsou v danou chvíli pro daného klienta nejnižší na trhu nebo se nejnižší hranici přibližují, neboť klient si vybírá z mnoha možností, které mu trh v danou chvíli nabízí. A většinou si vybírá právě nejnižší sazbu úvěru, který i v jiných parametrech splňuje jejich podmínky. Broker Consulting ročně zprostředkuje úvěry v objemu přesahující 11 miliard korun. FIXIndex sleduje procentuální podíl jednotlivých fixací úrokových sazeb (3, 5, 7 a 10 let) v celkovém objemu hypotečních úvěrů.

Zdroj/foto: Broker Consulting, a.s./Titulní ilustrativní foto (www.pexels)